Les propriétaires de biens immobiliers mis en location en Israël sont assujettis à un impôt locatif calculé sur la base des loyers perçus au cours de l’année fiscale écoulée. Cette imposition concerne les citoyens israéliens, ainsi que les résidents étrangers possédant un bien immobilier en Israël.

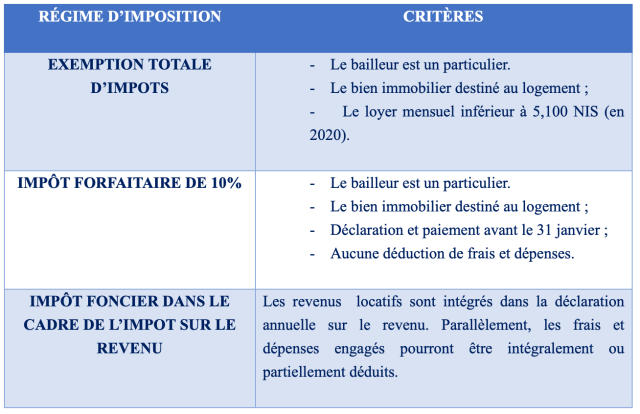

La loi israélienne prévoit différents régimes d’imposition, comprenant également une possibilité d’exonération totale dans certains cas précis.

De quelle manière s’applique l’imposition des loyers perçus en Israël ?

L’Article 121 de la loi relative à l’imposition sur le revenu mentionne que les loyers qui ne sont pas perçus dans le cadre d’une activité commerciale, seront imposés selon différents régimes d’imposition, dont le choix est laissé à l’appréciation du bailleur.

Cette imposition concerne tous les bailleurs ayant le statut de particuliers, quelle que soit leur nationalité.

Première possibilité : l’impôt forfaitaire à 10 %

L’Article 122 de la loi relative à l’imposition sur le revenu stipule qu’un particulier, dont le bien immobilier est loué à des fins de logement (excluant ainsi les locaux commerciaux par exemple), pourra s’acquitter du paiement de l’impôt locatif par le paiement d’une taxe équivalente à 10 % du montant des loyers perçus au cours de l’année.

Ce paiement devra intervenir avant le 31 janvier de l’année suivant l’année fiscale écoulée.

En revanche, ce régime d’imposition forfaitaire ne permet pas la déduction des dépenses inhérentes à l’entretien du bien immobilier, tels que les frais de gestion locative, les frais d’agence, les honoraires d’avocats ainsi que les réparations ou travaux nécessaires.

Toutefois, ces frais pourront être déduits lors du calcul de la plus-value effectuée lors de la vente du bien immobilier.

À noter qu’il s’agît là du mode de calcul généralement priviliégié faute d’accompagnement spécialisé.

Méthode de calcul

Par ailleurs, lorsque le loyer mensuel (calculé à l’année) est inférieur à 5,100 ILS (ce montant est valable pour l’année 2020 uniquement), le bailleur sera exempté du paiement de l’impôt sur les revenus locatifs.

Cette exemption du paiement de l’impôt s’appliquera uniquement pour les personnes physiques et ne concerne pas les personnes morales, telles que les sociétés ou les associations.

Lorsque le loyer varie entre 5,100 ILS et 10,200 ILS (ces montants sont valables pour l’année 2020 uniquement), l’Administration Fiscale a élaboré une formule de calcul destinée à revoir l’impôt forfaitaire à la baisse. Il conviendra de procéder à ce calcul au cas par cas.

Imposition pour plusieurs appartements

Le calcul du loyer imposable devra s’effectuer selon le montant mensuel calculé à l’année et en fonction du nombre d’appartements.

À titre d’exemple, un bailleur possédant deux appartements en location dont le loyer mensuel (calculé à l’année) est respectivement de 2,000 ILS et 3,000 ILS ne sera pas imposé étant donné que le total des loyers mensuels perçus est inférieur à 5,100 ILS.

Néanmoins, le statut d’un propriétaire de 5 (ou +) appartements loués sera analysé au cas par cas par l’Administration Fiscale qui pourra considérer que ces locations constituent une activité commerciale.

Seconde possibilité : l’imposition des loyers dans le cadre de la déclaration sur le revenu

Hormis l’impôt forfaitaire de 10 %, la loi israélienne permet aux bailleurs d’intégrer les loyers perçus en tant que revenus imposables dans leur déclaration de revenus.

Le cas échéant, les dépenses et frais relatifs à l’utilisation du bien et à son amélioration pourront être déduits du montant imposable.

Le montant de la taxe sera alors déterminé proportionnellement aux revenus du propriétaire selon des paliers définis par la loi israélienne.

Pour ce mode déclaration, il conviendra de faire appel à un professionnel, à l’instar d’un expert comptable.

En conclusion

Précision : Les informations contenues dans cet article n’engagent que le rédacteur et ne sauraient se substituer à un conseil juridique spécifique. Elles ne sont valables qu’à la date de leur rédaction uniquement.

Maître Yonathan TSADIKA

+ 972 (0) 50 486 34 76

yonathan@tsadika.co.il