Les barèmes d’imposition de la taxe d’acquisition sont mis à jour annuellement par le législateur israélien. Dès que le contrat d’acquisition est signé entre des Parties, il incombe à l’acquéreur de procéder à son règlement au cours des soixante jours suivants.

Quels sont les barèmes actualisés appliqués au cours de l’année 2019 ?

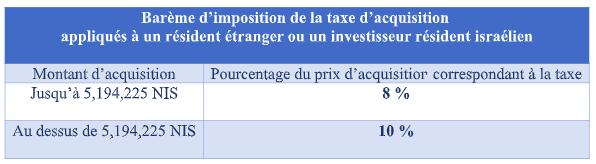

Depuis le 24 juin 2015, la loi israélienne relative à la fiscalité des transactions immobilières stipule que les barèmes d’imposition appliqués à un acheteur résident étranger ou à un résident israélien achetant un bien immobilier supplémentaire (hormis sa résidence principale) sont identiques.

Les paliers de la taxe d’acquisition appliqués à un résident étranger ou à un résident israélien acquéreur d’un bien supplémentaire ont été fixés par le législateur israélien, comme suit :

Cependant, la loi israélienne stipule que dans certains cas précis et sous condition que soient respectés des critères prédéfinis, les barèmes d’impositions appliqués aux acquéreurs seront plus avantageux.

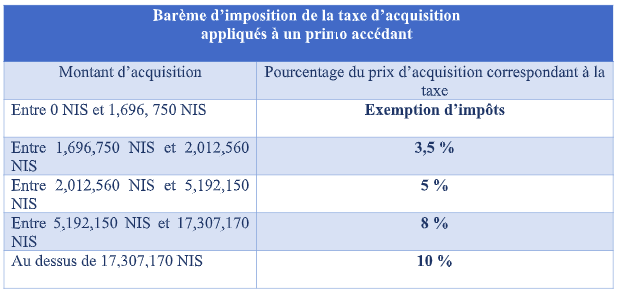

Cas numéro 1 : Le primo-accédant (ou propriétaire d’un seul appartement)

Afin d’encourager les foyers israéliens à accéder la propriété de leur bien immobilier, des barèmes plus intéressants sont appliqués lorsque l’acquéreur est citoyen et résident israélien, c’est à dire qu’il se trouve plus de 183 jours par an sur le territoire israélien, et qu’il acquiert son unique appartement.

Les paliers de la taxe d’acquisition appliqués du 16 janvier 2019 au 15 janvier 2020 à un primo-accédant (ou propriétaire d’un seul appartement) ont été fixés par le législateur israélien, comme suit :

Lors de l’acquisition d’un bien immobilier supplémentaire au premier appartement, les barèmes appliqués seront ceux d’un résident israélien acquéreur d’un bien supplémentaire.

En revanche, si l’acquéreur possède déjà un bien immobilier acheté en tant que primo-accédant et qu’il s’engage à le revendre au cours des deux années suivant l’acquisition d’un deuxième bien (ou de la date de remise des clefs dans le cas d’un bien immobilier en VEFA), il sera possible d’appliquer à cette transaction les barèmes destinés au primo-accédant.

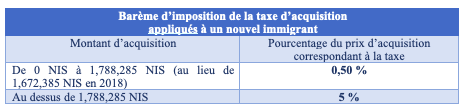

Cas numéro 2 : Le nouvel immigrant.

Afin d’encourager l’immigration en Israël, la législation israélienne définit des paliers plus intéressants également lors de l’acquisition d’un bien immobilier par un nouvel immigrant. Cependant, plusieurs conditions seront impérativement requises afin d’être considéré comme « nouvel immigrant » au regard de la fiscalité israélienne :

- Avoir le statut de « nouvel immigrant » conformément aux registres du ministère de l’Intérieur ;

- Etre résident israélien, c’est-à-dire demeurer plus de 183 jours dans l’année sur le territoire israélien ;

- Acquérir un bien au cours de l’année précédant l’immigration en Israël ou durant les sept années suivantes ;

- Résider dans le bien acquis.

En 2019, le législateur a privilégié les nouveaux immigrants en augmentant sensiblement le montant auquel seraient appliqués les paliers de la taxe d’acquisition de plus de 100,000 NIS. Par conséquent, à compter du 16 janvier 2019 et jusqu’au 15 janvier 2020 le barème d’imposition d’un nouvel immigrant a été fixé par le législateur israélien, comme suit :

D’autres cas particuliers sont prévus par la loi, tels que l’achat d’un bien immobilier par un blessé d’attentat terroriste, par une personne handicapée ou les donations entre proches.

Précision : Les informations contenues dans cet article n’engagent que le rédacteur et ne sauraient se substituer à un conseil juridique spécifique. Elles ne sont valables qu’à la date de leur rédaction uniquement.

Maître Yonathan TSADIKA

+ 972 (0) 50 486 34 76

yonathan@tsadika.co.il